MENU

M&A売却前に必須の準備とは?良い買い手と好条件で成約するポイント

M&Aを近い将来考えている中小企業のオーナー経営者から、「どのような準備をしておいたらいいですか?」というご質問をよく頂戴します。

このM&Aの事前準備は、「磨き上げ」や「プレM&A手続き」などと言います(以下、「プレM&A手続き」と言います)。

プレM&A手続きをするかしないかによって、M&A時の売買金額やその他の条件に大きな影響を及ぼします。

そこで、本コラムでは、売り手がM&A時に備えて行っておくべき作業や手続きなどについて分かりやすく解説します。

目次

Ⅰ. プレM&A手続きとは?

プレM&A手続きとは、買い手探し、交渉、契約書作成などの具体的なM&Aプロセスに入る前に、自社で行っておくべき作業や手続きなどを言います。

このプレM&A手続きは、買い手候補に興味をもってもらう魅力的な会社に仕上げ、いい条件を提示してもらうために行われます。

ただ、中小企業M&Aでは残念ながらこの準備はほとんど行われていません。

この手続きが行われていないために、相手がなかなか見つからなかったり、満足のいく金額で契約できなかったり、など結果的に売り手にとって不利な条件でM&Aしてしまったということになりかねません。非常にもったいないことです。

Ⅱ.プレM&Aの目的

オーナー経営者がM&Aを考えるタイミングとしては、体調不良や事業意欲の低下、先行き不安、業績悪化、業界の規制強化などが多く、急な決断により事前準備なしにM&A手続きをスタートする場合が多いため、後になっていい買い手ではなかった、希望条件で売れなかった、などM&Aに失敗して後悔する事例が増加してきています。

プレM&Aの目的は、M&Aの際に必ずチェックされる議事録、契約書等の書類や管理体制の不備、業績不振、DX(デジタルトランスフォーメーション)対応への遅れなどの理由で、「買い手がなかなか見つからない」、「見つかっても想定より不利な条件をのまざるを得ない」等の問題や破談リスクを早期に解決し、M&A取引を優位に進めるために行う手続きです。

Ⅲ.プレM&Aの手続きの流れ

プレM&Aの手続きの流れは以下のようになります。

1.株価算定と経営課題(事業、財務、組織、営業、再生など)の把握と解決

2.M&A目標の設定(スケジュール、目標金額、買い手候補など)

3.M&A事業計画、アクションプラン(課題の解決方法)の作成

4.モニタリング(PDCA、経営戦略会議の設置と運用)

5.M&Aの実行

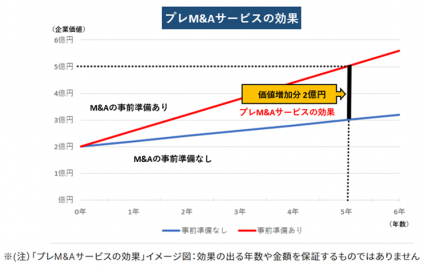

なお、下記はプレM&A手続きを実行することにより、実行しない場合に比べ、5年後の企業価値が2億円増加するイメージ図です(弊社サービスの紹介)。

Ⅳ.プレM&Aの具体的な手続きや作業

プレM&A手続きの一つ目は、M&Aを実行可能にし、リスクを軽減する手続きです。

株式の移動、契約書類、経営管理体制などに不備があれば、そもそも会社自体が売れる商品になっていないのでM&Aは不可能です。

この手続きは書類の保管状況から管理体制までを調査し、課題や問題点を解決して「会社が売れない」という状況を回避する作業を行います。

具体的には以下のような手続きを実施します。

1.株主・株式関係の整備(「株主の集約」「名義株」「株券」「株主名簿」など)

2.議事録、契約書、規程などの書類の整備

3.組織、人事労務、権限移譲などの整備(オーナー経営から組織運営へ)

4.会議体の設置、運用

5.経営管理資料・情報の整備(部門別損益、原価計算、月次決算など)

6.デジタル活用組織への移行(HP・SNS・デジタルマーケティング・WEB広告)

7.経営者保証・担保の解除支援

など

二つ目は、事業価値を高めるための作業を行います。技術力、優良顧客、組織力、優良データの保管など財務諸表に現れないその会社の強みを棚卸し、見える化してM&A時にアピールできるように準備を行います。

具体的に実行する手続きは以下のとおりです。

1.現在の株価算定

2.株価に影響を及ぼす要素(利益、キャッシュフロー、ネットデット、実態純資産など)の改善提案と実行

3.利益、キャッシュフローを向上させる「M&Aのための事業計画」の作成

4.非事業用資産、ノンコアビジネスの整理、売却

5.税務会計から財務会計・管理会計、月次決算制度の導入

6.オーナーと会社の公私混同の整理(賃貸借、借入貸付、個人資産の整理など)

Ⅴ.プレM&A手続きによってスムーズな承継が可能に

以上のプレM&A手続きは、外部に売却するM&Aだけでなく、親族内承継の準備にもなります。

プレM&A手続きを行うことでいい相手が見つかり、いい譲渡代金、いい条件でM&Aすることが可能になります。

買い手が見つからない、想定外の悪条件で契約する、破断する要因が途中で発覚する、時間がかかる等の阻害要因に悩まされるオーナーを多数見てきた当社では、事前の綿密な準備こそが成功の鍵であると考えこのサービスを開発し、多数のM&Aを成功に導いてきました。

後悔のないM&A、事業承継のためにもぜひ早めにご相談ください。

M&A・事業承継の無料相談のご案内

M&A・事業承継のご相談ならかえでファイナンシャルアドバイザリー

- 安心の完全成功報酬制では支援件数No.1(400件超)

- 創業以来19年の豊富な実績と信頼感

- 幅広いネットワークによる強いマッチング力

- 士業グループならではの知見・ノウハウとサポート体制

- オーナー様に寄り添ったお手伝いができる組織風土

当社は、世界的に有名なREFINITIV(旧トムソンロイター)のM&A成約件数ランキングに9年連続ランクインしております。

また、豊富な譲り受けニーズを保有しており、2005年の設立(M&A業界では老舗)以来、蓄積してきた豊富な譲り受け希望企業のニーズを保有しています。

事業の今後の成長性を考慮した事業計画作成による譲渡価額最大化や、補助金・税制の申請支援、M&A後の相続税対策、資産運用などのご相談も承ります。

M&Aアドバイザリー会社では珍しく弊社には営業ノルマがないため、弊社の都合でM&A実行を急がせることはなく、ベストなタイミング・譲渡候補先をご提案いたします。

まずは、M&A・事業承継に関する事例やお話だけ聞いてみたいという方もお気軽にご連絡くださいませ。

本記事の執筆者

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸

兵庫県宝塚市出身。関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)。

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。

その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

2005年にかえでファイナンシャルアドバイザリー株式会社を設立、代表取締役に就任。

元中央大学ビジネススクール客員教授(M&A戦略)。

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸

兵庫県宝塚市出身。関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)。

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。

その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

2005年にかえでファイナンシャルアドバイザリー株式会社を設立、代表取締役に就任。

元中央大学ビジネススクール客員教授(M&A戦略)。

カテゴリー CATEGORY

カテゴリー CATEGORY

おすすめ書籍 RECCOMEND

-

税経通信_202206

-

旬刊経理情報_20210510・0520

-

旬刊経理情報_20201201

-

M&Aコンサルティングの実務 第2版

-

税経通信_201902

-

M&Aコンサルティングの実務

-

M&Aによる事業再生の実務

-

旬刊経理情報_20180210

-

税務弘報12月号_20161201

-

旬刊経理情報_20150820

-

旬刊経理情報_20140701

-

旬刊経理情報_20131110

-

旬刊経理情報_20130401

-

ビジネス法務2月号_20130221