MENU

経営者なら知っておくべき!M&Aに関する税金を徹底解説

M&Aを進めている中小企業のオーナー経営者から、「税引後の手取をできるだけ増やしたい」、「M&A後の申告はどうしたらいいの」、「分散している株式を集約するときに贈与税などかかるの」などのご質問をよくいただきます。

そこで、本コラムでは、売り手である経営者個人にフォーカスし、M&Aにかかる税金や諸費用について分かりやすく解説します。

Ⅰ. M&Aで発生する諸費用

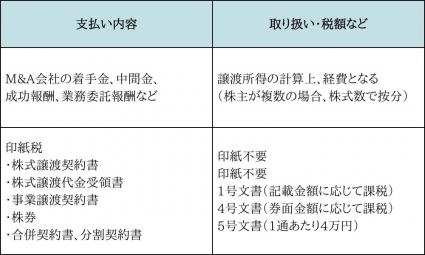

売り手経営者(個人)でM&A時に発生する諸費用とその取扱いなどは、以下のとおりです。

(印紙税額の一覧表)

https://www.nta.go.jp/publication/pamph/inshi/pdf/zeigaku_ichiran_r0204.pdf

Ⅱ.M&A後の経営者(個人)の株式譲渡課税

1.税金の計算

売り手経営者がM&Aで保有していた株式を売却した場合、税金は以下の計算になります。

{株式の譲渡収入(売却金額)-株式の取得費(注)-譲渡費用}×20.315%=(所得税・住民税・復興税)

(注)

・取得費が不明な場合は、譲渡収入×5%で計算する

・相続や贈与により株式を取得した場合には、取得費は前所有者の取得費を引継ぐ。

2.申告の方法

・申告時期

売り手経営者は、所得を認識した年の翌年2月16日~3月15日までの間に、住所地の所轄税務署に確定申告および納付をします。

・「所得を認識した年」は、株式の引渡日(決済日)を原則としますが、選択により株式譲渡契約の効力発生日としてもよいことになっています。なお、効力発生日は、単純に契約書締結日を差すのではなく、M&Aの契約条件で「契約日からクロージング日までに行うクロージングの前提条件」が設けられている場合には、前提条件が充足されてはじめて株式譲渡が実行されるため、効力発生日はクロージング日(決済日)となりますので注意が必要です。

3.相続株式を譲渡した場合の特例

相続開始後3年10か月以内であれば、相続で承継した株式を売却した場合、以下の特例が活用できます。2つの特例をダブルで適用することも可能です。

①相続税の取得費加算

相続で承継した株式を譲渡した場合、株式譲渡の所得の計算上、相続で承継したその株式にかかった相続税相当額を、「株式の取得費」として扱うことが可能です(加算できる)。

②みなし配当の特例(相続で承継した株式を自社へ売却した場合の特例)

売り手経営者がその保有する株式を自分の会社に売却した場合、その譲渡代金が資本金相当額を上回るケースでは、通常、配当所得として、累進課税(高い税率になる可能性あり)の対象となります。

ただし、相続で承継した株式を自分の会社へ譲渡したケースでは、株式譲渡所得として、20.315%の税率が適用できます。なお、納付すべき相続税がゼロの場合には、この特例を受けることができなくなるので注意が必要です。

Ⅲ.株式集約時の株価と課税

1.分散した株式の集約方法

M&Aを近い将来考えているけど、専門家に相談したら、「まずは分散している株式を集約してください」と言われた経営者も多いかと思います。

それはなぜかと言いますと、中小企業のM&Aの場合、通常、買い手企業は株式の100%取得を望み、交渉相手はできるだけ少ないほうがいいと考えるからです。

売り手企業で親族外の少数株主がいた場合、オーナー経営者の方で事前に集約せず、M&A時に買い手企業が直接少数株主と交渉するケースもありますが、

①足元を見られて買取価額が高くなる可能性がある

②そもそも売るとは限らない

というような理由から、M&A前に株式を売り手であるオーナー経営者に集約させるのが一般的です。

ただ、分散した株式を集約することは、オーナー経営者が想像しているよりもはるかに労力、時間、コストがかかります。実際動いてみたら集約が困難という会社も散見されます。

詳細な具体的な集約方法については、以下のコラムを確認してください。

https://www.kaedefa.com/library/recommend/5785/

2.集約のため買取りする場合の価額

①同族株主であるオーナー経営者が買い取るケース

このケースが一般的だと思いますが、取得後に保有する株式が親族を含め議決権の50%超(50%超の保有者がいない場合は30%以上)となる同族株主が取得する場合には、原則的評価額(類似業種比準方式又は純資産方式による株価)が適正株価となります。

オーナー経営者がこの適正株価が高いので、額面などかなり低い金額で買い取る場合には、オーナー経営者が、売り手から有利な金額で買い取ったとみなされて、贈与税の問題が発生する可能性があります。

②それ以外の場合(少数株主が買い取る)

配当還元方式による株価(通常かなり低い額面金額相当)によって買い取ることが可能です。

従業員持ち株会などが買い取るケースが該当します。

このように個人と個人の売買の場合は、税務上問題が生じない株価は、その株を買い取る人の立場に応じて異なりますので注意が必要です。

③会社が買い取るケース(自己株式の取得)

会社が少数株主から取得する場合には、通常、配当還元方式による株価以上で、少数株主と会社が協議・交渉して価額を決定します。

ただし、あまりに時価から乖離した株価とみなされた場合、みなし譲渡課税(時価の1/2未満での譲渡の場合、時価で譲渡したと仮定して譲渡所得課税がなされる)が適用されるリスクがあります。

④集約による他の税務リスク

オーナー経営者の少数株主から買取るタイミングが、M&A手続きの中間地点、例えば、基本合意後のように、当事者で株価がほぼ合意されている場合で、買い手候補とこの合意されている株価と少数株主から買い取る株価で大きな乖離が生じているケースでは、その差額について少数株主からオーナー経営者に贈与があったとみなされるリスクがあります。

したがって、M&A手続きに入る前のできるだけ早い段階で、少数株主からの集約手続きを完了しておく必要があります。

Ⅳ.役員退職金支給

中小企業のM&Aでは、交渉した末、株式譲渡代金総額を最終合意したあと、売り手経営者の手取金額を増やすために、最終合意された株式譲渡代金総額を、会社から支給する役員退職金部分と株式譲渡代金部分に配分する手続き(以下、「株式譲渡+退職金スキーム」という)がよく行われます。

そうすることにより、売り手経営者と買い手企業、双方にメリットがあるからです。

役員退職金の決定方法、税金の計算と節税などについての詳細については、以下のコラムをご確認ください。

https://www.kaedefa.com/library/recommend/5770/

Ⅴ.まとめ

売り手経営者は、M&Aで発生するいろいろな税金や費用について、M&Aアドバイザーだけでなく顧問税理士にも必ずと相談しながら進める必要があります。

弊社では20年近く事業承継M&Aのサポートを行ってきた実績を活かし、M&A手続きだけでなく、M&Aに関する税金、M&A後の資産運用、相続税対策までワンストップで対応させていただきますので、まずは無料相談をお気軽にご利用ください。

M&A・事業承継の無料相談のご案内

M&A・事業承継のご相談ならかえでファイナンシャルアドバイザリー

- 安心の完全成功報酬制では支援件数No.1(400件超)

- 創業以来19年の豊富な実績と信頼感

- 幅広いネットワークによる強いマッチング力

- 士業グループならではの知見・ノウハウとサポート体制

- オーナー様に寄り添ったお手伝いができる組織風土

当社は、世界的に有名なREFINITIV(旧トムソンロイター)のM&A成約件数ランキングに9年連続ランクインしております。

また、豊富な譲り受けニーズを保有しており、2005年の設立(M&A業界では老舗)以来、蓄積してきた豊富な譲り受け希望企業のニーズを保有しています。

事業の今後の成長性を考慮した事業計画作成による譲渡価額最大化や、補助金・税制の申請支援、M&A後の相続税対策、資産運用などのご相談も承ります。

M&Aアドバイザリー会社では珍しく弊社には営業ノルマがないため、弊社の都合でM&A実行を急がせることはなく、ベストなタイミング・譲渡候補先をご提案いたします。

まずは、M&A・事業承継に関する事例やお話だけ聞いてみたいという方もお気軽にご連絡くださいませ。

本記事の執筆者

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸

兵庫県宝塚市出身。関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)。

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。

その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

2005年にかえでファイナンシャルアドバイザリー株式会社を設立、代表取締役に就任。

元中央大学ビジネススクール客員教授(M&A戦略)。

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸

兵庫県宝塚市出身。関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)。

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。

その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

2005年にかえでファイナンシャルアドバイザリー株式会社を設立、代表取締役に就任。

元中央大学ビジネススクール客員教授(M&A戦略)。

カテゴリー CATEGORY

カテゴリー CATEGORY

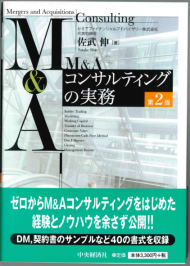

おすすめ書籍 RECCOMEND

-

税経通信_202206

-

旬刊経理情報_20210510・0520

-

旬刊経理情報_20201201

-

M&Aコンサルティングの実務 第2版

-

税経通信_201902

-

M&Aコンサルティングの実務

-

M&Aによる事業再生の実務

-

旬刊経理情報_20180210

-

税務弘報12月号_20161201

-

旬刊経理情報_20150820

-

旬刊経理情報_20140701

-

旬刊経理情報_20131110

-

旬刊経理情報_20130401

-

ビジネス法務2月号_20130221