MENU

M&A売却で手取金額を増やす方法 | 役員退職金を使った節税方法を解説

こんにちは!かえでファイナンシャルアドバイザリー代表の佐武です。

中小企業のM&Aでは、交渉した末、株式譲渡代金が最終合意したあと、売り手経営者の手取金額を増やすために、最終合意された株式譲渡代金総額を、会社から支給する役員退職金部分と株式譲渡代金部分に配分する手続き(以下、「株式譲渡+退職金スキーム」という)がよく行われます。

そうすることにより、売り手経営者と買い手企業にもメリットがあるからです。

そこで本コラムでは、この手法について詳しく解説します。

目次

1.M&Aにおける役員退職金活用の売り手と買い手のメリット

中小企業の経営者がM&Aを実行し、同時に代表取締役を辞任するケースでは、会社を売却するタイミングで退職金を支払い、結果、純資産を圧縮する株式譲渡の形態が、この株式譲渡+退職金スキームです。

なお、中小企業の場合、この役員退職金の支給に備えて、保険などで積み立てを行っている場合が多いかと思います。

通常、中小企業のM&Aでは、

イ.売り手経営者の株式譲渡代金の税引き後の手取り額を増やすため、

ロ.買い手企業のキャッシュアウトを抑え、売り手企業で損金算入による節税メリットを享受するため

に合意した株式譲渡代金の一部を役員退職金の形で支給するスキームを活用します。

この役員退職金をうまく活用することで売り手経営者個人、買い手企業双方がメリットを受けるM&Aを実行することができるからです。

2.M&Aにおける役員退職金の決定方法

役員退職金は、経営者のこれまでの事業に対する功労に報いるため支給されます。

M&A時に支給される場合、法人税の節税になることで買い手企業のメリットがあり、売り手経営者は所得税・住民税の節税になるという特徴があります。

ただ、金額を具体的に決定するにあたっては、税務上、不相当に高額なものは認められないという点を注意する必要があります。

この不相当に高額か否かは、以下を3点と考慮する必要があります。

①役員在任期間

②同業他社の水準

③退職の事情:創業者か否か、在任中の功績など

具体的な退職金の計算は次のとおりです。

①役員退職金=月額最終報酬×役員在任期間×功績倍率

②功労加算金=①×功績加算割合

まず、功績倍率は、通常、役員退職金規程で退任時の最終役位に応じて規定されています。

一般的には、1倍~3倍ぐらいではないでしょうか?

この退職金を支給するM&Aの準備をするにあたっては、必ず役員退職金規程を準備しておきましょう。

→資料のダウンロード:役員退職金規程サンプル(クリック)

功績加算割合も決められた割合はありませんが、功労、その会社の業績、規模などに応じて10%~30%が相当と考えます。なお、最終的には、この倍率は、取締役会決議で承認されます。

最終月額報酬は、業績の悪化などで直前期の月額報酬を減額しているケースでは、これまでの支給実績、会社の財務状況などを考慮し、数年間の平均などで算定することも可能と考えますが、できれば退職金を支給する3年ぐらい前から役員報酬は増額しておくことが望ましいでしょう。

なお、同業他社の水準は正式に公表されたデータはないので、民間企業の調査、集計データなどがないか、会計事務所に事前に相談してみてください。

さらに、中小企業の場合、税務調査時によく問題になる点として、「本当に退職しているのか?」という点が挙げられます。

つまり、表面的にはオーナー経営者が退職金をもらって経費算入されていても、実際はまだ経営に関与されていると指摘を受け、実質的に退職していないので経費算入を否認される可能性があるということです。

もっと詳しく言いますと、会社は経費算入できなくなるため追加の法人税がかかり、退職金ではなくなるのでオーナー経営者個人も約20%という税金のメリットがなくなり、役員賞与として約50%の税金がかかってしまうことになります。

したがって、経営に関与していないということを立証するため、出社は週に1~2回程度、退任後も会長や顧問などで残る場合は、報酬はこれまでの1/2以下に抑える、社長室とは別の執務室を設ける、営業会議などの経営執行に関連する会議には出席しない(取締役会はOK)、従業員に指示しない、会社の実印・銀行印を新社長に渡すなどの対策が必要です。

なお、M&Aの場合には、買い手企業が実質経営を先導していきますので基本的にこれらの点が問題になることはあまりないのではないかと考えます。

3.役員退職金の決定に必要な税金計算

①株式譲渡の税率

株式譲渡の場合、株式譲渡益に対する税率は20.315%の固定の税率です。そのため株式譲渡代金が高くなったとしても、この譲渡益に対して約20%の税負担で済みます。

また、株式譲渡に伴って発生したM&A仲介会社の報酬や、外部の弁護士、公認会計士、税理士などに対する報酬も、株式譲渡益から控除することができます。

②役員退職金の税率

役員退職金の場合も、税率が所得税法上優遇されていて、累進税率で課税されますが最高税率が約25%程度です。

では、なぜ役員退職金と組み合わせることがよいでしょうか? 以下、計算式と事例を紹介しながら説明します。

(役員退職金の税金計算)

・役員退職金の税金=退職所得金額×税率(以下の所得税、復興特別所得税、住民税の合計)

・退職所得金額=(役員退職金- 退職所得控除額) × 1 / 2

ただし、役員等の勤続年数5年以下は、1/2の適用なし

・退職所得控除

(例1)勤続年数が10年2か月の人の場合の退職所得控除額

勤続年数は11年(端数の2か月は1年に切上げ)

40万円×(勤続年数)=40万円×11年=440万円

(例2)勤続年数が30年の人の場合の退職所得控除額

800万円+70万円×(勤続年数-20年)=800万円+70万円×10年=1,500万円

(退職所得の所得税率)

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

(復興特別所得税)

上の計算式で算出された所得税額(基準所得税額)に2.1%の税率を乗じて算出します。

(住民税)

住民税の計算は、退職所得金額に住民税率を乗じて計算します。住民税率は、退職所得金額に関わらず、一律10%(都道府県民税4%、市区町村税6%)で計算式は以下のとおりです。

住民税=退職所得金額×住民税率10

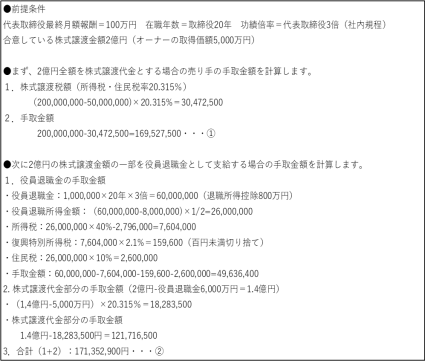

4.M&Aにおける役員退職金活用の事例

結論としては、株式譲渡代金2億円のうち、役員退職金として6,000万円を支給した方が全額株式譲渡代金として受領するよりも売り手経営者の手取金額が1,825,400円(②-①)増えることになります。

このようにこの株式譲渡+退職金スキームを活用することで、1/2の税率、退職所得控除などの効果で売り手経営者だけでなく、買い手企業も損金算入の活用で双方で税務メリットを受けることが可能です。

ただし、役員退職金は支給金額、支給方法、支払のタイミングなどにより一部または全額が役員退職金として認められないケースがあるので注意する必要があります。

5.まとめ

本記事でお話をしましたように株式譲渡代金+退職金支給スキームは、売り手経営者と買い手企業の両者にメリットがあります。

また、この売り手・買い手の節税メリットを両者でさらに配分して株式譲渡代金部分を調整する交渉をすることもあります。

中小企業M&Aでは、売り手、買い手に有利なスキームを構築にあたり税金も大変重要ですので、M&A会社を選定するにあたっては、これまでの実績とこれらのノウハウを蓄積しているか、よくヒアリングしてから決定することが重要です。

当社が実施しているM&Aに関するセカンドオピニオンサービスでは、初回相談が無料となっておりますのでぜひご活用ください。

6. M&A・事業承継の無料相談のご案内

M&A・事業承継のご相談ならかえでファイナンシャルアドバイザリー

- 安心の完全成功報酬制では支援件数No.1(400件超)

- 創業以来19年の豊富な実績と信頼感

- 幅広いネットワークによる強いマッチング力

- 士業グループならではの知見・ノウハウとサポート体制

- オーナー様に寄り添ったお手伝いができる組織風土

当社は、世界的に有名なREFINITIV(旧トムソンロイター)のM&A成約件数ランキングに9年連続ランクインしております。

また、豊富な譲り受けニーズを保有しており、2005年の設立(M&A業界では老舗)以来、蓄積してきた豊富な譲り受け希望企業のニーズを保有しています。

事業の今後の成長性を考慮した事業計画作成による譲渡価額最大化や、補助金・税制の申請支援、M&A後の相続税対策、資産運用などのご相談も承ります。

M&Aアドバイザリー会社では珍しく弊社には営業ノルマがないため、弊社の都合でM&A実行を急がせることはなく、ベストなタイミング・譲渡候補先をご提案いたします。

まずは、M&A・事業承継に関する事例やお話だけ聞いてみたいという方もお気軽にご連絡くださいませ。

本記事の執筆者

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸

兵庫県宝塚市出身。関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)。

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。

その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

2005年にかえでファイナンシャルアドバイザリー株式会社を設立、代表取締役に就任。

元中央大学ビジネススクール客員教授(M&A戦略)。

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸

兵庫県宝塚市出身。関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)。

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。

その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

2005年にかえでファイナンシャルアドバイザリー株式会社を設立、代表取締役に就任。

元中央大学ビジネススクール客員教授(M&A戦略)。

カテゴリー CATEGORY

カテゴリー CATEGORY

おすすめ書籍 RECCOMEND

-

税経通信_202206

-

旬刊経理情報_20210510・0520

-

旬刊経理情報_20201201

-

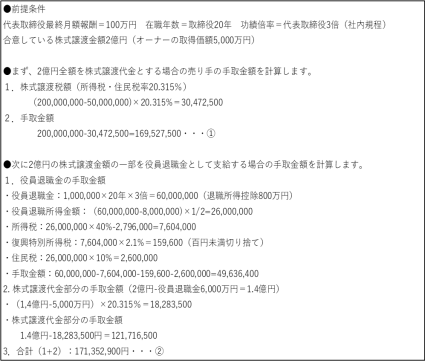

M&Aコンサルティングの実務 第2版

-

税経通信_201902

-

M&Aコンサルティングの実務

-

M&Aによる事業再生の実務

-

旬刊経理情報_20180210

-

税務弘報12月号_20161201

-

旬刊経理情報_20150820

-

旬刊経理情報_20140701

-

旬刊経理情報_20131110

-

旬刊経理情報_20130401

-

ビジネス法務2月号_20130221