MENU

知らないと損する!事業承継M&Aの手数料について~必ずチェックすべき4つのポイント~_佐武 伸

このコラムでは、事業承継・M&Aの仲介やアドバイスを証券会社、銀行、M&A専門会社、会計事務所などに依頼する場合に必要となる手数料について解説します。

中小企業のオーナー経営者にとって、M&A会社を選択する場合に、一番大事な選定基準だと思いますので、そのポイントと注意すべき点を説明します。

Ⅰ.M&A仲介会社の手数料体系

M&A仲介会社の手数料体系としては、主に以下の3種類があります。

- 中途段階で着手金または中間金を支払い、成約時に成功報酬を払う方法

- 着手金、中間金などは設けず、成約時のみ報酬が発生する完全成功報酬による方法

- 月額報酬、タイムチャージ方式

1⃣は、着手金が仲介契約やFA 契約締結時に発生したり、中間金が基本合意締結時に発生するなど案件成約前になんらかの手数料が発生します。対象会社の規模などによりますが、着手金は、数百万円程度、中間金は成功報酬の半分程度が多いと思います(ただし、支払った着手金、中間金は成約時に成功報酬から控除される場合が多い)。この方式は、証券会社、銀行、上場しているM&A仲介会社などで主に採用されています。

2⃣は、成約するまで着手金、中間金などの費用が一切発生せず、成約時のみ成功報酬が発生します。したがって、「完全成功報酬体系」という呼び方をしています。比較的規模の小さな案件も扱う事業承継型のM&A仲介会社やアドバイザリーに特化したM&A専門会社などで採用されています。

3⃣月額報酬(月額顧問料、リテーナーフィーと呼ばれることもあります)は、月ごとに 定期的に定額で発生する手数料です。タイムチャージは、M&A手続きに要した時間を集計し、一定の時間単価を掛け合わせて計算します。これらは、相手がすでに決まっていてM&Aの作業(手続き)だけを専門家に依頼するケースやセカンドオピニオンをもらうケースで主に採用されています。

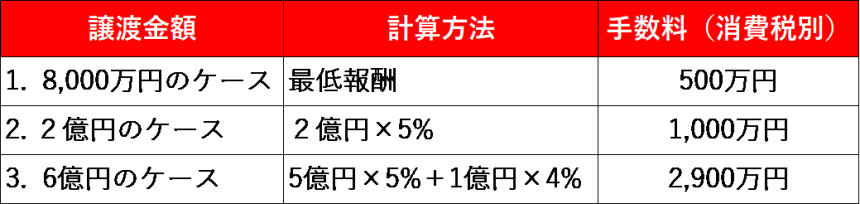

なお、これ以外に考慮すべき点としては最低報酬が挙げられます。金額の水準としては、500万円~数千万円と幅が相当あるため、必ず確認が必要です。

Ⅱ.成功報酬の計算方法

成功報酬は、クロージング時(決済時)、つまり案件が完了する時点で発生する手数料です。手数料は、後述するベース(基準)となる金額に、一定の料率(1~5%など)を掛け合わせて計算します。

1.ベース(基準)となる金額

ベースとなる金額としては、主に以下を採用しています。

- 譲渡(譲受)金額:交渉で最終合意した譲渡金額をベースとして料率を掛け合わせます。

- 総資産額 :①の譲渡金額に負債額を加えた「総資産額」を基準とするものです。 これは、負債(特に借入 金)の金額が高い対象会社の場合には、手数料が高くなります。

これは、会社の規模に比べて譲渡金額が極端に少ない場合(例えば1円など再生型のM&Aのケース)には合理的な計算方法といえるかもしれません。

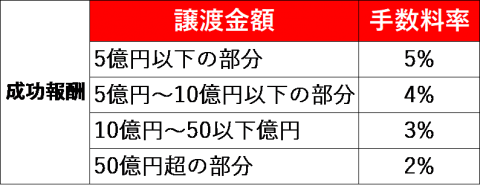

2.料率(レーマン方式)

1.のベースとなる金額を基に、手数料を計算する手法として、前述したレーマン方式が多く採用されています。 レーマン方式は、「ベースとなる金額」を複数の階層に分けて、各階層で決めた料率を「ベースとなる金額」に乗じた金額します。例えば、下記のような表を用いて手数料を計算しますが、例示された各階層の分け方や料率も各仲介者・M&A会社により異なりますので、注意が必要です。

(手数料率)

(具体的な計算例)

Ⅲ.まとめ

このように、事業承継、M&Aの報酬は各仲介会社、M&Aアドバイザリー会社によって

さまざまな方式が採用されています。

チェックする項目をまとめますと、①途中段階で報酬が発生するか否か、②最低報酬

③ベース(基準)となる金額、④料率と各階層の分け方(レンジ)です。

M&A会社を選定するにあたっては、これらのチェック項目を確認しながら複数社に打診し、自社の規模に応じた報酬となっているか、慎重に見極める必要があるでしょう。

かえでファイナンシャルアドバイザリー株式会社

代表取締役

佐武 伸 Shin Satake

M&A・事業承継の無料相談のご案内

M&A・事業承継のご相談ならかえでファイナンシャルアドバイザリー

- 安心の完全成功報酬制では支援件数No.1(400件超)

- 創業以来19年の豊富な実績と信頼感

- 幅広いネットワークによる強いマッチング力

- 士業グループならではの知見・ノウハウとサポート体制

- オーナー様に寄り添ったお手伝いができる組織風土

当社は、世界的に有名なREFINITIV(旧トムソンロイター)のM&A成約件数ランキングに9年連続ランクインしております。

また、豊富な譲り受けニーズを保有しており、2005年の設立(M&A業界では老舗)以来、蓄積してきた豊富な譲り受け希望企業のニーズを保有しています。

事業の今後の成長性を考慮した事業計画作成による譲渡価額最大化や、補助金・税制の申請支援、M&A後の相続税対策、資産運用などのご相談も承ります。

M&Aアドバイザリー会社では珍しく弊社には営業ノルマがないため、弊社の都合でM&A実行を急がせることはなく、ベストなタイミング・譲渡候補先をご提案いたします。

まずは、M&A・事業承継に関する事例やお話だけ聞いてみたいという方もお気軽にご連絡くださいませ。

カテゴリー CATEGORY

カテゴリー CATEGORY

おすすめ書籍 RECCOMEND

-

税経通信_202206

-

旬刊経理情報_20210510・0520

-

旬刊経理情報_20201201

-

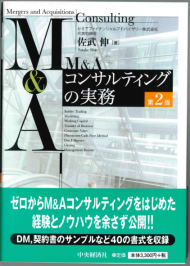

M&Aコンサルティングの実務 第2版

-

税経通信_201902

-

M&Aコンサルティングの実務

-

M&Aによる事業再生の実務

-

旬刊経理情報_20180210

-

税務弘報12月号_20161201

-

旬刊経理情報_20150820

-

旬刊経理情報_20140701

-

旬刊経理情報_20131110

-

旬刊経理情報_20130401

-

ビジネス法務2月号_20130221