MENU

【食品メーカー】事業承継M&Aの事例紹介 ~成功の法則~

本M&Aコラムでは、最近当社が手掛けた地方の食品メーカーの事業承継案件の入り口(オーナーが長年悩んでいたことや考え方の紹介)から出口(M&A後のオーナーや会社のその後)についてご紹介します。

目次

将来、人口減少による国内市場の縮小が予測される中で、新型コロナウィルス発生以降、食品業界においては、戦略物資として国内での自給自足の体制構築やグローバルサプライチェーンの再構築が喫緊の課題としてその対応に迫られています。

これらの課題に対応する手段として、いま食品業界では、M&A、特に課題解決手段として、相乗効果の高い業務資本提携先の探索が盛んに行われています。これらのM&Aの目的は、提携先と新たな商品ブランドを開発したり、国内外への新たな販路を拡大したりすることなどです。

本M&Aコラムでは、最近当社が手掛けた地方の食品メーカーの事業承継案件の入り口(オーナーが長年悩んでいたことや考え方の紹介)から出口(M&A後のオーナーや会社のその後)についてご紹介します。

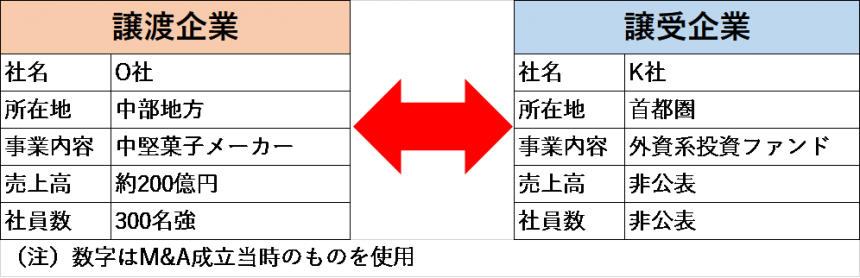

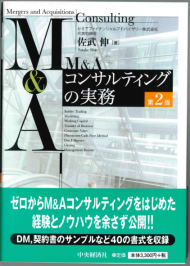

1.会社概要

譲渡企業は、マーケットに浸透しているブランド力(子どもから大人まで幅広いファン層を抱えている)と新商品開発力がある地方の中堅食品メーカーで、譲受企業は、海外展開に強みをもつ外資系の投資ファンドというお互い異質な相手との提携(マッチング)であったため、当初はうまくいかなのではないか?という声も聞かれた中での船出でした。

2.事業承継の悩みと相談のきっかけ ~当社へ相談に至った経緯~

現在のオーナー社長は、創業家二代目で年齢はM&A当時65歳。親族に後継者候補がおられましたが、M&A実行の10数年以上前から「親族内承継」か、外部への「M&A」か、ずっと悩んでおられたそうです。この間、オーナー社長はなかなか外部(銀行、証券会社、会計事務所など)との相談に踏み切れず、個人でM&Aの勉強をされたり、ひそかに事業承継のセミナーを聞きに行かれたりして情報収集に努めておられたようです。

そのような苦悩の時間が過ぎていく中で、オーナー社長は何気なく参加した事業承継のセミナーで講師を担当していた当社代表の佐武と知り合い、事業承継のやり方、経営課題、成長戦略などいろいろご相談をいただく中で、M&Aへ少しずつ気持ちが固まっていかれた様子でした。

3.外部へのM&Aを決断した理由

オーナー社長は、当初、親族内承継(ご子息を入社させて承継)も視野に入れておられたようです。ただ、会社の規模も相当大きくなって、会社は社会の公器、永続的な発展が必要、そのためにもグローバル化は避けられない、と考えるようになったそうです。また、生き残るためには業界でトップ企業入りも果たしたい、その目標を達成するためにも、同族にこだわる必要は必ずしもないのでは?と考え、また、市場の競争環境やタイミングなども総合判断されて、M&Aを決断されました。

4.良い条件で譲り受けてもらうために会社がやるべきことと、当社のサポート体制

アドバイザーとして、売り手に代わり、買い手候補にその対象会社の魅力を理解していただくためのあらゆるサポートをする、というのは当然として、逆に経営課題(伸びしろ)を徹底的に把握することも非常に大事です。

魅力についていえば、意外とオーナー様で自分の会社のストロングポイントに気付いておられない、見逃しておられることも多々ありますので、オーナー様にヒアリングさせていただき、業界を分析しながら、買い手候補にアピールできるポイントを探していきました。例えば本件の場合、卓越したブランド力、新商品企画開発力、オートメーション化した効率の高い生産体制などが非常に強みであると分析し、提案しました。

また、経営課題としては、PDCA体制やマーケティング発想の未成熟、オーナー経営から組織経営への転換などでした。

このようなウィークポイント、経営課題、リソース不足などをマイナスと捉え、評価が低くなるのでは、と懸念されるオーナー様が多いのではないかと思いますが、ぜんぜん違います。当社では、これらを「伸びしろ」と捉え、これを解決してくれる買い手候補がベストパートナーと考え、逆にアピールポイントとして提案していきます。

5.買い手探しのポイント~なぜお相手の会社を選んだのか~

先述しましたように、「ウィークポイント、経営課題、リソース不足」を一番効率的に、スピーディーに解決してくれる相手がベストパートナーと考え、当社では多数の選択肢を考え、オーナー様に提案しました。本件の場合、当初、事業会社も選択肢に入れていましたが、オーナーがしばらく社長として残りたいというご要望や「海外事業の一層の強化」が一番の経営課題でしたので、それらを主導して解決してくれる外資系の投資ファンドに白羽の矢が立ちました。もちろんこの提携でベストパートナーの選定=良い条件による譲り渡しという図式になりました。

6.M&A後のオーナーの生きがいと生活

オーナーは、M&A後、3年ほど引き続き社長を務め、その後、新社長にバトンタッチしました。そして、社長引継ぎ完了後、新たな別の事業を創業して、引き続きいきいきと仕事をされています。また、引き継いでもらった会社も課題であった海外展開と組織体制強化を着実に進め、更なる成長を加速しています。念願であった社会の公器として、永続する企業にしたいというオーナーの思いは、順調にいまも買い手へ引き継がれています。

M&A・事業承継の無料相談のご案内

M&A・事業承継のご相談ならかえでファイナンシャルアドバイザリー

- 安心の完全成功報酬制では支援件数No.1(400件超)

- 創業以来19年の豊富な実績と信頼感

- 幅広いネットワークによる強いマッチング力

- 士業グループならではの知見・ノウハウとサポート体制

- オーナー様に寄り添ったお手伝いができる組織風土

当社は、世界的に有名なREFINITIV(旧トムソンロイター)のM&A成約件数ランキングに9年連続ランクインしております。

また、豊富な譲り受けニーズを保有しており、2005年の設立(M&A業界では老舗)以来、蓄積してきた豊富な譲り受け希望企業のニーズを保有しています。

事業の今後の成長性を考慮した事業計画作成による譲渡価額最大化や、補助金・税制の申請支援、M&A後の相続税対策、資産運用などのご相談も承ります。

M&Aアドバイザリー会社では珍しく弊社には営業ノルマがないため、弊社の都合でM&A実行を急がせることはなく、ベストなタイミング・譲渡候補先をご提案いたします。

まずは、M&A・事業承継に関する事例やお話だけ聞いてみたいという方もお気軽にご連絡くださいませ。

〈当社代表のご紹介〉

代表取締役

佐武 伸(さたけ しん)

朝日監査法人(現あずさ監査法人)にて上場企業数十社の会計監査、システム監査、株式公開準備(IPO)プロジェクト等に参画。その後、奥田公認会計士事務所で中堅・中小企業の国内・国外税務戦略立案、事業承継対策、IPO等の幅広いコンサルティング業務に従事。専門は、M&Aコンサルティング、企業評価、会計・税務コンサルティング。

元中央大学ビジネススクール客員教授(M&A戦略)

関西学院大学商学部卒。米国サンダーバード国際経営大学院卒(MBA)

カテゴリー CATEGORY

カテゴリー CATEGORY

おすすめ書籍 RECCOMEND

-

税経通信_202206

-

旬刊経理情報_20210510・0520

-

旬刊経理情報_20201201

-

M&Aコンサルティングの実務 第2版

-

税経通信_201902

-

M&Aコンサルティングの実務

-

M&Aによる事業再生の実務

-

旬刊経理情報_20180210

-

税務弘報12月号_20161201

-

旬刊経理情報_20150820

-

旬刊経理情報_20140701

-

旬刊経理情報_20131110

-

旬刊経理情報_20130401

-

ビジネス法務2月号_20130221